China está multiplicando su producción láctea con la construcción de macrogranjas en la zona norte del país

China aumenta su producción interna de leche y reduce sus importaciones. Produce ya más leche que Alemania, principal productor europeo, y va camino de doblar a Nueva Zelanda, su principal proveedor. Hoy es ya el cuarto productor mundial de leche de vaca, sólo por detrás de EEUU, la India y la UE.

La producción de leche en China está en manos de grandes empresas, como Modern Dairy, y se ha triplicado desde 2002, creciendo un 30% sólo en los últimos 5 años. El gigante asiático logró en 2022 una producción de 39,2 millones de toneladas y acabará 2023 por encima de los 41 millones.

China está multiplicando su producción dentro de una estrategia impulsada por las autoridades del país, con importantes inversiones en el sector con el objetivo de lograr una mayor autosuficiencia productiva para garantizar la seguridad alimentaria nacional reduciendo la dependencia de las importaciones. Su índice de autoabastecimiento alcanza ya el 80%, superior al de países como España.

Comparativamente, China importa ya menos productos lácteos que España

Las políticas públicas fomentan el desarrollo de granjas lácteas a gran escala y una mayor producción de forraje, debido a la dependencia de insumos exteriores como por ejemplo maíz. China es también el mayor importador de soja del mundo y el 60% procede de Brasil.

La cabaña ganadera del país ha aumentado considerablemente el pasado año, con la importación de 232.000 cabezas de ganado procedentes de Australia y Nueva Zelanda, un incremento del 38% con respecto a 2021 y un récord en diez años.

Una de las 26 granjas que Modern Dairy, cuyo accionista mayoritario es Mengniu, posee en China

La mejora genética que aportan las vacas importadas y la mejora tecnológica y de gestión en las explotaciones de gran tamaño contribuyen a un incremento de la producción por vaca. Las de Modern Dairy, la mayor empresa de producción láctea de China, que posee 26 macrogranjas distribuidas en 7 provincias, producen una media de 9.000 litros al año, superior a la media del conjunto de países de la UE.

La producción interna de leche en China se ha triplicado en los últimos 20 años

China producía sólo 13 millones de toneladas de leche en 2002. Son las mismas que importa hoy para cubrir su déficit interno. Varios han sido los factores que han impulsado el consumo de lácteos en los últimos años, entre otros, el aumento de la ingesta láctea recomendada a la población por parte de las autoridades y el financiamiento por parte del Gobierno de un programa nacional para proporcionar leche en las escuelas, pero el desencadenante fundamental ha sido el aumento de la clase media, que demanda productos alimenticios de alta calidad.

La esperada recuperación de la demanda láctea de China no se está produciendo a lo largo de este 2023, aunque el país sigue incrementando notablemente su producción interna. En el primer trimestre de este año, la producción de leche de China aumentó un 8,5% interanual y se espera que acabe el año en el 5%, superando los 41 millones de toneladas.

En los últimos 5 años el gigante asiático ha pasado de producir 30,3 millones de toneladas en 2017 a 39,3 en 2022, un incremento del 29,7%. El ritmo de crecimiento ha ido in crescendo en los últimos años: 1,2% en 2018, 4,1% en 2019, 7,5% en 2020, 7,1% en 2021 y 6,8% en 2022.

El precio por litro de leche que recibe un productor chino está 5 céntimos por encima de lo que cobra un ganadero gallego

El incremento en la producción se basa en la expansión de las granjas en los últimos tres años y al aumento de su tamaño. Si en 2015 las explotaciones con más de 1.000 cabezas representaban una cuarta parte de las existentes, 5 años más tarde eran ya el 44% y se espera que superen el 50% en 2025. El precio pagado al productor se sitúa en estos momentos en China en 52,3 centavos de dólar (julio 2023), aunque llegó a alcanzar los 61,2 centavos en julio de 2022.

Yili y Mengniu, los buques insignia chinos

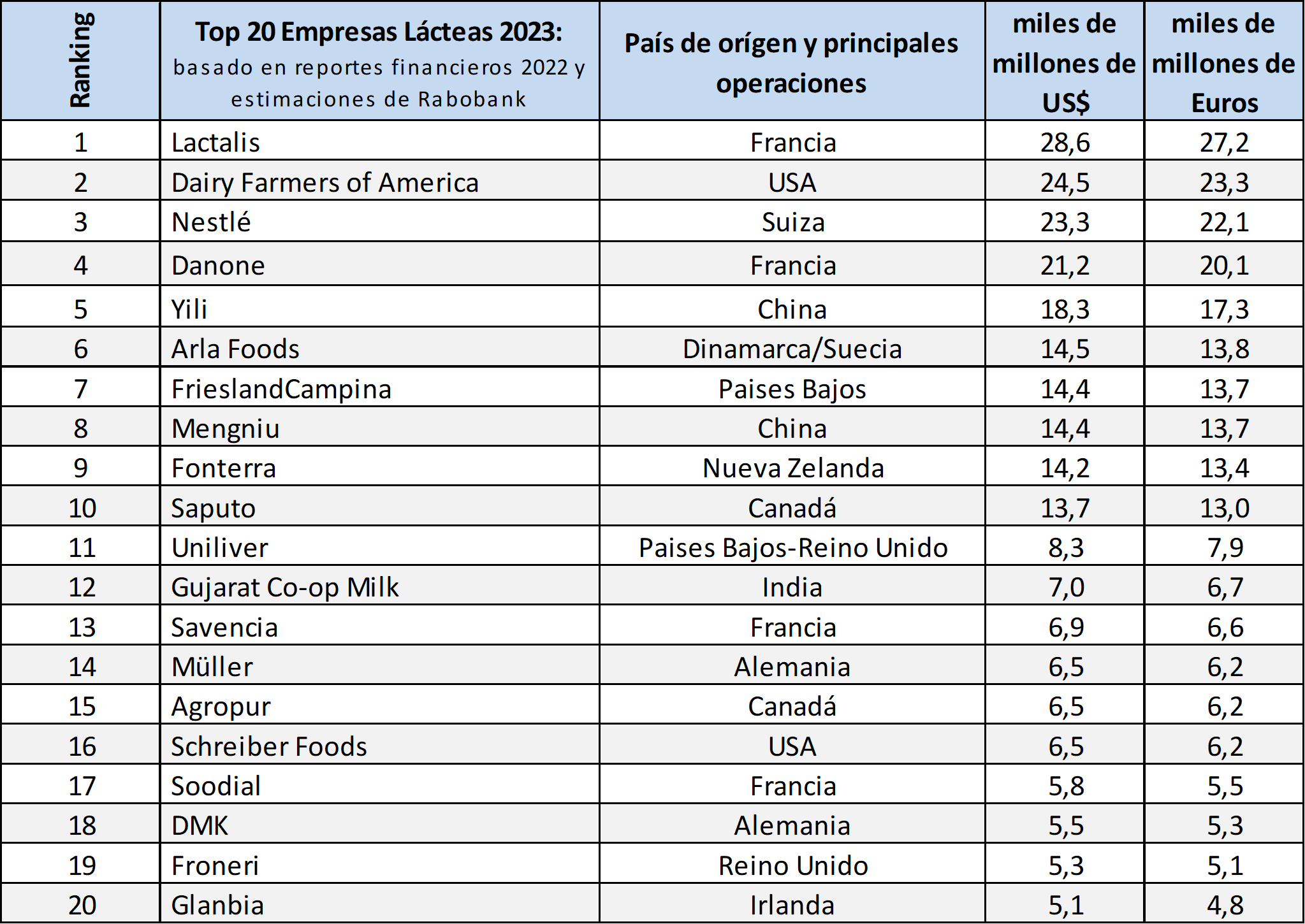

Principales empresas lácteas del mundo en 2022, según en ránking Rabobank (Fuente: OCLA)

Entre las 10 principales empresas lácteas mundiales se encuentran dos chinas, Yili y Mengniu con una facturación en 2022 de 17,3 y 13,7 millones de euros respectivamente, según el ránking anual elaborado por Rabobank.

La industria china se enfrenta a un desafío importante, pues mientras la producción se concentra en el norte del país, el consumo se acumula en el sur y el este. Mongolia Interior, Heilongjiang, Hebei, Shandong, Xinjiang y Henan son 6 provincias del norte que producen dos tercios de la producción total del país.

La producción se concentra en el norte del país y el consumo en las ciudades del sur

Mongolia Interior produce alrededor de 6 millones de toneladas de leche al año, el doble que Galicia, siendo la principal región productora. Presenta un clima templado durante todo el año que ofrece las condiciones ideales para el crecimiento de pastos y forrajes.

Esta región autónoma es la sede de las dos principales marcas lácteas del país, Yili y Mengniu, que poseen tanto granjas y tierras para producción forrajera como fábricas de envasado y transformación. El Valle de la Inteligencia y la Salud del Futuro de Yili, conocido como el Silicom Valley de los productos lácteos, alberga fábricas de envasado de leche, yogures y preparados infantiles con el mayor nivel de digitalización tecnológica del mundo. La empresa utiliza estándares occidentales y se ha comprometido, al igual que Mengniu, a lograr la neutralidad de carbono en toda su cadena de producción agrícola, ganadera e industrial para 2050.

Yili ha comprado la segunda mayor cooperativa de Nueva Zelanda y Mengniu mantiene una alianza con la danesa Arla

Pero la industria láctea china ha empezado ya a salir del país, asentándose principalmente en países del entorno, como Indonesia o Tailandia, aunque extendiendo también su presencia a Nueva Zelanda, Australia, Latinoamérica o incluso Europa. En Galicia la empresa Yeeper Dairy está presente en Monforte de Lemos, donde ha comprado Queserías Prado y proyecta nuevas inversiones para ampliar su planta de leche en polvo, que había pertenecido a la cooperativa francesa Sodiaal.

Fomento del consumo de lácteos

La leche no formaba parte de la dieta tradicional china. Fue en el siglo XIX, durante la dinastía Qing, cuando este alimento fue introducido en el país por los misioneros y comerciantes extranjeros.

La leche no formaba parte de la dieta tradicional china. Fue en el siglo XIX, durante la dinastía Qing, cuando este alimento fue introducido en el país por los misioneros y comerciantes extranjeros.

Durante décadas, el consuno de leche se limitó a zonas urbanas con presencia de población foránea. Las primeras industrias lácteas fueron fundadas por empresarios británicos, franceses y daneses en ciudades como Shanghai, Tianjin o Beijing.

El consumo per cápita se sitúa en 36 litros al año, la mitad que en España

Tras la fundación de la República Popular China en 1949, el gobierno comunista comenzó a promover el desarrollo de la industria láctea en el país, con la creación de granjas colectivas, cooperativas y empresas estatales.

Pero el despegue del sector lácteo chino no llegó hasta las reformas económicas de 1978, que abrieron el país al sector privado y al mercado internacional. La oferta se ha multiplicado con la entrada de nuevos actores y el consumo entre la población se ha disparado con una clase media en expansión que busca una alimentación más variada y occidentalizada.

Mengniu, participada por el Estado, financia el programa espacial chino, mientras Yili está involucrada en el mundo del deporte

El consumo per cápita ha pasado de 25 litros en 2006 a 36 en 2019 y el consumo de leche entre la población está considerado hoy en día beneficioso para la salud, tras el impacto negativo entre los consumidores de la crisis de la leche adulterada con melanina en 2008, que causó la muerte a 6 bebés y la intoxicación a miles más.

Se estima que el consumo de leche cruda superará las 43.000 toneladas en 2023. Los supermercados ofrecen frecuentes promociones de leche líquida y el precio de venta se sitúa en 12,58 CNY/litro (1,6 euros). El valor de las ventas minoristas de productos lácteos en 2021 fue de 62.000 millones de dólares, lo que lo convierte en el segundo mercado más grande del mundo después de EEUU.

China absorbe uno de cada cuatro litros de leche que circulan por el mundo

La población joven de las ciudades del sur y el este más pobladas, con un perfil más cosmopolita y moderno, es el prototipo de consumidor lácteo en China

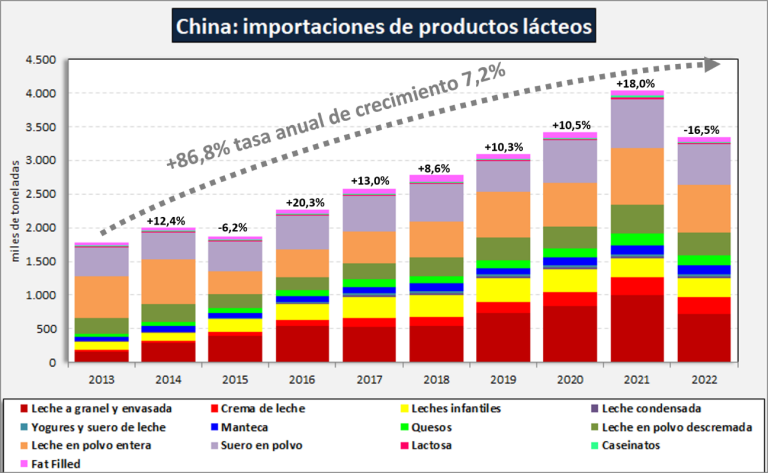

China sigue siendo el gran motor de la demanda de lácteos en el mercado internacional, si bien en los últimos dos años está reduciendo sus compras. Las importaciones de productos lácteos de China venían creciendo significativamente entre 2013 y 2021 (salvo en la crisis de 2015) a una tasa acumulativa del 10,6% anual, aunque la racha se cortó en 2022, con una caída del 16,5% que redujo el crecimiento al 7,2% anual, y continúa también en 2023.

En el primer semestre de este año, las importaciones chinas registraron una caída del 10,4% en toneladas de producto, del 23,8% en litros de leche equivalentes y del 4,5% en los valores medidos en dólares.

China se ha centrado este año en reducir las existencias acumuladas durante la pandemia

La situación coincidió en primavera con una producción mundial de leche superior a la de años anteriores en las principales regiones productoras a nivel internacional, lo que acentuó la caída de precios generalizada de 2023.

La economía china no acaba de arrancar

La caída en las compras de China responde a varios factores, entre ellos una mayor producción propia, grandes stocks de producto tras las históricas compras del año 2021 y el proceso inflacionario que está lastrando el arranque de la economía china tras el levantamiento de las medidas de covid cero en las ciudades.

Históricamente siempre ha habido una fuerte relación entre el crecimiento económico de China (medido en PIB per cápita) y su volumen de importación de productos lácteos. Por eso, en la actualidad, el momento de una recuperación de la demanda láctea china sigue siendo muy incierto.

China acapara el 25% de las importaciones de productos lácteos en el mundo

El comportamiento de las importaciones chinas es muy relevante para la determinación de los precios en cualquier zona productora del mundo. Las compras de China en el mercado internacional alcanzaron su récord en el año 2021, con casi 20.000 millones de litros de leche equivalentes, lo que supone una cuarta parte de todo lo comercializado en el mercado internacional.

Es tal la capacidad china para desestabilizar el mercado, que en el año 2022 una caída del 17,1% en las importaciones chinas supuso una baja de más del 4% del comercio mundial de productos lácteos, cuando el comercio internacional de lácteos sube normalmente a un ritmo de un 3% anual.

Ante la caída de las compras chinas, Fonterra buscó este verano refugio en los mercados del norte de África

Este mismo año, la paralización en las compras de leche en polvo por parte de China obligó a la cooperativa neozelandesa Fonterra a buscar refugio en Argelia, ofertando en agosto 40.000 toneladas de leche en polvo a 3.000 dólares la tonelada en la subasta de ONIL, para dar salida de este modo a sus excedentes no vendidos a China, lo que provocó una caída considerable en los precios del Global Dairy Trade (GDT), una de las subastas de referencia a nivel internacional.

Protagonismo de la leche en polvo

Evolución de las importaciones de productos lácteos de China (Fuente OCLA)

Normalmente una tercera parte del valor de las importaciones realizadas por China se corresponden con leche en polvo. Pero en este momento el crecimiento del consumo interno de leche es lento, lo que hace que parte del incremento que se está dando en la producción de leche nacional se convierta en leche en polvo, lo que hace disminuir la demanda de importaciones.

China es el principal importador mundial de leche en polvo entera y su principal proveedor es Nueva Zelanda. El 90% de la leche en polvo entera que entra a China procede de este país (456.841 toneladas en 2022). Le siguen, a mucha distancia, Uruguay (con 19.000 toneladas) o Australia (con 13.000).

China mantiene aranceles de represalia sobre la mayoría de los productos lácteos estadounidenses y condiciones ventajosas a los neozelandeses

España exportó el año pasado un total de 437 toneladas de leche en polvo a China, una cifra ampliamente superada en este 2023 (hasta agosto se habían exportado 658 toneladas, un 35% más que en todo 2022).

El Acuerdo de Libre Comercio firmado en 2008 entre China y Nueva Zelanda redujo gradualmente los aranceles sobre los productos lácteos importados por China desde Nueva Zelanda hasta cero en 2019. Sin embargo, se adoptaron medidas especiales de salvaguardia para determinados productos, como la leche, la leche en polvo, la mantequilla y el queso. Una vez que el volumen de importación supera un tope, deja de aplicarse el tipo arancelario acordado. El periodo aplicable de estas medidas especiales finaliza en 2023.

Aumenta el consumo de queso

El gigante asiático es también el principal importador de mantequilla, mientras la compra de quesos se mantiene todavía por ahora en un segundo plano, aunque la occidentalización de la sociedad china está modificando sus hábitos de compra y alimentación, incrementándose en los últimos años el consumo de quesos, lo que ha abierto oportunidades de negocio para empresas como la gallega Quescrem, que é a empresa española que máis queixo vende en China.

El consumo de queso sigue concentrado en las ciudades prósperas de las provincias del sur y del este

Se prevé que el consumo de queso siga creciendo, lo que incentivará nuevas inversiones en el sector, aunque la producción quesera a partir de leche de origen china sigue siendo limitada y la mayor parte del queso producido en China (unas 25.000 toneladas) incorpora queso importado como ingrediente.

El consumo de queso sigue concentrado por el momento sobre todo en las ciudades prósperas de las provincias del sur y del este. China importa anualmente unas 150.000 toneladas de queso. Nueva Zelanda domina el mercado, con casi el 70% del total, seguido de Australia, Italia y EEUU.

Español

Español